As marcas de automóveis chinesas estão a visar a Europa para expandir os seus negócios. Dr. Christof Engelskirchen, Economista-chefe no Autovista Group, reflete sobre quais destas novas marcas irão competir com os operadores consolidados nesta região.

Muitas organizações questionam-se sobre quais as novas marcas de automóveis que terão êxito. É praticamente impossível ter certezas, porém, existem indicadores no que diz respeito às estratégias que deram frutos até ao momento. Isto é algo que pode servir como orientação para refletir sobre as marcas (maioritariamente chinesas) emergentes que têm a maior probabilidade de alcançarem o sucesso na Europa.

Entrada discreta vs. “pure play”

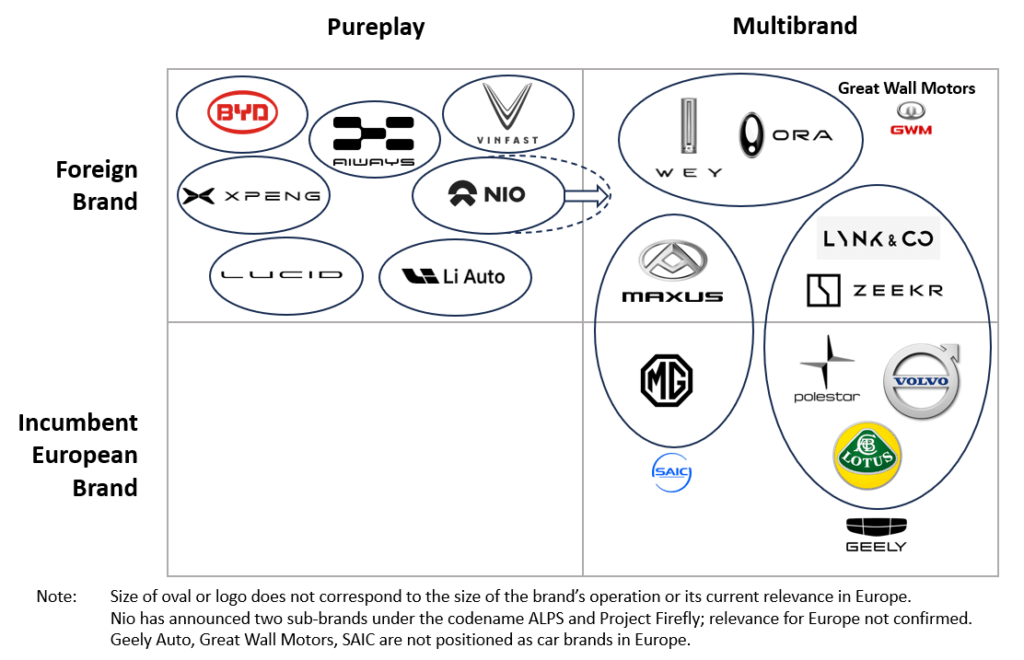

As novas marcas de automóveis que procuram estabelecer-se na Europa seguem diretrizes diferentes quando entram no mercado. Por exemplo, o maior fabricante mundial de veículos elétricos (VE), a BYD, emprega uma estratégia de marca estrangeira “pure play”.

Com sede em Shenzen, na China, a empresa lançou inicialmente o SUV compacto Atto 3 e está atualmente focada no lançamento do Seal (um sedã de média dimensão com uma silhueta sofisticada). O Dolphin será lançado mais tarde, com o objetivo de rivalizar com o Volkswagen (VW) ID.3.

O fabricante de automóveis parece ter aprendido com os erros de outras empresas que tentaram e não conseguiram entrar no mercado automóvel europeu. A BYD focou-se em criar uma rede de revendedores sólida na Suécia e na Alemanha, desde o início.

O fabricante beneficia do apoio do Hedin Group e dos concessionários alemães que estão recetivos a novos negócios. Não surpreende, uma vez que muitos OEM pretendem transitar para o modelo de agência.

Estratégias de marca dos fabricantes para entrar no mercado europeu

Entre as estratégias de “pure play” de destaque incluem-se a Tesla, Hyundai e Kia que entraram na Europa há mais de uma década. Estes são os modelos que OEM como a Aiways, Li Auto, Lucid, Nio, Vinfast e Xpeng terão estudado exaustivamente antes de decidirem entrar na Europa.

O método multimarca

A Great Wall Motors escolheu duas das suas marcas, Wey e Ora, para assumir a liderança numa estratégia multimarca. O fabricante de automóveis estabeleceu uma parceria com o maior grupo de concessionários da Europa, o Emil Frey, estando a Ora igualmente a trabalhar com concessionários independentes.

A Ora tem como objetivo o mercado em massa orientado pelo “lifestyle” com modelos como o Funky Cat. A marca utiliza anúncios televisivos, “test drives” de 24 horas e taxas de “leasing” desde 149 €, com o apoio das Soluções de Financiamento Automóvel do Santander. Através da alavancagem de parcerias com diferentes planos de subscrição, a empresa reduziu os obstáculos à entrada.

A Wey visa a posição de “marca de SUV premium” e até designa os níveis de acabamento do seu modelo Coffee 01 como “Premium” e “Luxury” (Luxo). O preço é inferior a 60 000 €, o que faz com que o híbrido plug-in (PHEV) seja uma proposta atrativa. Tem uma autonomia de 146 km (WLTP) e um head-up-display de realidade aumentada, reconhecimento facial, controlos por gestos e dimensões de SUV de segmento E.

Do mesmo modo, a SAIC Motor escolheu duas marcas para testar o mercado europeu. Uma é a marca chinesa Maxus que oferece veículos comerciais ligeiros (LVC) totalmente elétricos. Estes incluem o eDeliver 9 e eDeliver 3, bem como o Deliver 9 a diesel. Recentemente, foram também adicionadas uma carrinha e uma pick-up.

Com a MG, a SAIC optou por adquirir uma marca de automóveis europeia já estabelecida, redinamizando-a. Atualmente, dispõe de uma oferta de cinco modelos, desde hatchbacks a D-SUV. Com autonomia de 435 km (WLTP), o campeão de vendas MG4 tem um preço de cerca de 32 000 €, com opções de leasing desde 199 € por mês, com o apoio da Arval. Foi anunciada uma versão com maior autonomia, com capacidade para efetuar 520 km com apenas um carregamento (WLTP).

A Geely está mais avançada no que diz respeito ao envolvimento bem-sucedido na Europa, algo que foi alcançado através de uma abordagem parcialmente discreta, juntamente com a aquisição inicial da Volvo. Quaisquer receios de inércia devem ser ultrapassados com a decisão da Geely em posicionar a Polestar enquanto marca de desempenho elétrico com apelo de uma start-up.

A Polestar partilha plataformas e redes de concessionários com a Volvo, beneficiando também desta associação. Outra marca europeia que a Geely está a potenciar é a Lotus, que se assume como uma oferta mais premium e desportiva, representando um mercado de nicho. A Geely está ainda no processo de introduzir duas marcas chinesas na Europa, começando com a Lynk&Co, brevemente seguida pela Zeekr.

A conclusão que é possível retirar é que, embora não exista obviamente uma abordagem certa ou errada para entrar no mercado europeu, os riscos inerentes são diferentes.

No curto prazo, existem vantagens em aplicar uma abordagem discreta potenciando marcas existentes na Europa quando se entra na região. É rápido, pragmático e evitam-se as complexidades e os riscos de consolidar o posicionamento de uma marca de raiz.

No caso dos OEM chineses, esta abordagem pode ajudar a evitar sensibilidades políticas que podem interferir com a entrada. Se e quando der frutos, poderão existir outras oportunidades para que uma marca destinada à Europa seja levada para outras regiões do mundo, e não ao contrário.

A maioria dos operadores do mercado optam por concorrer com uma marca não existente na Europa. Tal significa embarcar no complexo processo de consolidação de uma nova experiência da marca num mercado já saturado.

A médio prazo, caso tenha êxito, esta estratégia proporciona maiores graus de escalabilidade e impulso. Contudo, os riscos envolvidos são significativos e é improvável que todas as marcas estrangeiras sejam bem-sucedidas. Entretanto, o lançamento de várias marcas em simultâneo pode ser arriscado, uma vez que pode diluir os esforços individuais.

Centricidade do cliente europeu

No passado, as marcas tinham dificuldades em fazer a diferença na Europa devido à falta de centricidade do cliente europeu no design e na especificação dos produtos. Por exemplo, a Lexus, Infiniti e Chrysler não conseguiram conquistar os inconstantes clientes europeus como haviam feito noutros mercados.

Os mercados europeus são desafiantes para os novos operadores por diversos motivos. Em primeiro lugar, as marcas premium domésticas consolidadas dividem o mercado de altas margens entre si e, em segundo lugar, existem muitas marcas domésticas fortes. Em terceiro lugar, existem diversas especificidades de mercado no que diz respeito à carroçaria, estilo de equipamento e preferências de marcas.

Durante muito tempo, os veículos premium enfrentaram obstáculos no lançamento para o segmento D e superior. Tal acontecia porque estes segmentos eram dominados pelas marcas premium e quase premium da Europa.

A Tesla foi a primeira marca global a ter êxito ao ultrapassar este obstáculo, agitando a indústria e facilitando, talvez, que se seguissem outros intervenientes. No entanto, o papel de Elon Musk nesta história de sucesso não pode ser sobrevalorizado. Poderá ser impossível copiar a abordagem da marca e obter níveis de sucesso semelhantes.

Um modelo possivelmente melhor para ter êxito na Europa chega-nos da Hyundai Motor Company. O fabricante de automóveis aprendeu uma lição com o lançamento do i40. A versão inicial foi vítima dos obstáculos ao segmento D, ao mesmo tempo que não oferecia novos incentivos aos clientes europeus.

Seguidamente, o grupo automóvel começou a dar destaque ao design, às especificações do produto e à tomada de decisões na sua abordagem ao mercado europeu. Tal fez com que a empresa se tornasse altamente bem-sucedida nos principais segmentos de veículos, para não falar de toda a oferta de SUV. Desta forma, estabeleceu-se uma base sólida para iniciativas no mercado de gama alta, incluindo impulsionar a marca de desempenho “N” e o lançamento de marcas como a Ioniq e Genesis.

A conclusão? Atualmente e em anos futuros, a Europa será particularmente permeável no que diz respeito a:

- Automóveis mais pequenos/baratos com uma boa relação qualidade-preço;

- VE com apelo do mercado em massa;

- Design apelativo ao mercado europeu;

- SUV e crossovers;

- Superioridade tecnológica e sistemas de infotainment e cadeias cinemáticas elétricas.

Enfoque forte na Europa

Uma rede robusta e o percurso digital do utilizador andam de mãos dadas. É improvável que qualquer OEM discordasse. As tentativas de vender veículos sem uma rede relevante na Europa continuaram a ser nichos ou falharam redondamente.

Até o percurso do cliente mais digital é possível graças a uma abordagem multicanais em que os clientes transitam entre a experiência online e offline. Existem pontos de contacto significativos para um cliente, os quais podem ser enriquecidos através da experiência offline, desde a inspeção de veículos a “test drives” e, posteriormente, desde a entrega até à assistência. Estes elementos fazem parte da experiência da marca e são valorizados pelos compradores.

O modelo de agência pode mudar o papel e o enfoque de alguns concessionários na cadeia de valor, mas não põe em causa a necessidade de uma rede robusta. Além disso, o modelo de agência está ainda em “modo experimental” e ainda não é uma história de sucesso.

Adicionalmente, as marcas chinesas estão a dar um novo impulso ao redinamizar os modelos de concessionários convencionais com concessionários independentes de menor dimensão e grupos de concessionários de dimensões significativas. O modelo de concessionário convencional tem vantagens em relação ao modo de agência, principalmente em termos de impulsionar registos.

A conclusão é que as novas marcas que pretenderem estabelecer-se na Europa terão de:

- Ter uma rede de vendas e serviços pan-europeia sólida (que pode ser construída em cada país);

- Adotar uma abordagem multicanais para a venda de veículos;

- Fazer com que as marcas de sucesso assegurem parcerias iniciais com empresas de aluguer e leasing automóvel (e outras empresas de mobilidade) para rapidamente maximizarem os pontos de contacto com os clientes;

- Equilibrarem a tomada de decisões a nível europeu com a tomada de decisões a nível nacional; Embora isto seja um grande desafio, as competências resultantes permitem uma centricidade europeia (enfoque).

Escala e credibilidade

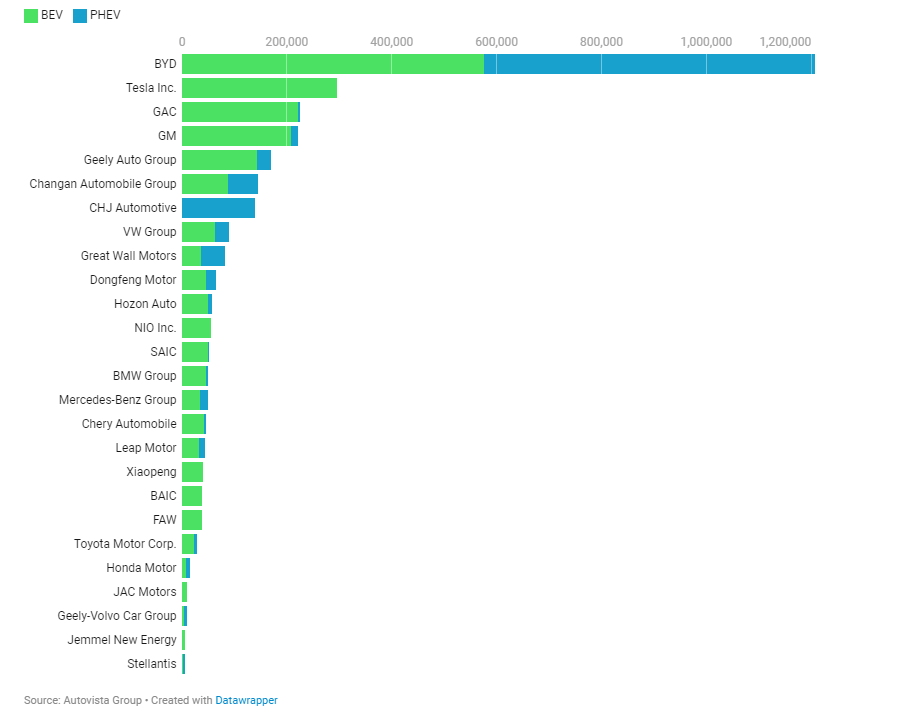

Tendo em conta que os VE, que consistem em PHEV e a veículos elétricos a bateria (BEV), irão, provavelmente, continuar a ser o centro das atenções nos próximos 20 anos, alguns novos operadores no mercado europeu já superam as marcas estabelecidas nos respetivos mercados.

A BYD, por exemplo, vendeu mais de 1,2 milhões de VE na China durante a primeira metade de 2023, muito mais do que a Tesla com cerca de 300 000. A Geely Auto (170 000 veículos) ficou à frente da VW (90 000 unidades), ao passo que a Great Wall Motors (82 000 veículos) ficou acima da Nio, SAIC, Mercedes-Benz, Toyota e Stellantis.

Conclui-se assim que diversos novos operadores na Europa são fabricantes de automóveis altamente reconhecidos e consolidados, com décadas de experiência. A dimensão e a autenticidade no mercado doméstico deve corresponder à sua capacidade para atrair clientes europeus.

New EV registrations in China

January to June 2023

Da perspetiva da tecnologia, do produto e da proposta de valor, a Europa representa uma lacuna que as novas marcas estão ansiosas por preencher. As críticas iniciais dos produtos são promissoras. Existe uma procura por veículos elétricos financeiramente acessíveis e compatíveis com os mercado de massas. Até os PHEV ganham uma nova vida com autonomias fiáveis, superiores e reais que ultrapassam os 150 km.

Da perspetiva dos novos intervenientes, a rapidez é um elemento crucial. Atualmente, estas empresas estão, em grande parte, todas a competir pelo mesmo cliente. Os desafios da oferta estão também a apoiar os novos operadores. A maioria dos novos operadores opta por estabelecer uma marca estrangeira na Europa, o que é uma estratégia válida. Um desafio ainda maior é garantir o enriquecimento da tomada de decisão global com um pensamento centrado na Europa para garantir que uma marca atinge o seu potencial máximo.

Este conteúdo foi-lhe apresentado pela Autovista24.

Note-se que este artigo é uma tradução do original publicado em inglês na Autovista24 e, por conseguinte, poderá conter pequenos erros ortográficos. Caso verifique qualquer discrepância ou inconsistência entre o original e a tradução, a versão que prevalecerá será sempre a inglesa.

Fechar

Fechar